本文来自微信公众号 ”lazy_word懒癌患者拯救世界“,作者:呆懒龙,纷传经授权发布。

“最近工作有点心情抑郁的我,来作几个文吧。如果有不对的地方请各位勿喷,只是经验之谈。本期只针对风控做个概述,初步的认识,后续会进行从产品到策略上的深度解析。

风控对于很多人来说觉得很高大上,其实是挺高大上的,但也不是那么难的。很多人问我,是不是我得会建模?逻辑回归、决策树、机器学习、NPL等等,听起来是听厉害的,我看也是又会这又会那是挺厉害的,其实,很多事情并不难,且听我一一道来。

其实风控分几种,分别是风控产品、风控策略、风控建模。没错,不是每个风控人员都会建模,其实大部分人只是会SQL语句,找到维度共性,在让专业做模型的同学去完成后面的操作,不过是用Logistic还是用什么,不过风控现在比较常用的是Logistic和Decision Tree以及分类算法。

那么,机器学习是什么?作用是什么?其实主要是喂养数据,调整模型的,风控看的比较多的是KS值,和AUC以及其他的一些值。

大体简单介绍下这两个值,KS值主要是为了区分数据样本在模型的正负关系(也就是好坏程度),主要是这个图是个曲线,对于风控来说,如果数据样本呈正态分布是一个好现象。所以,KS其实也是区分这个曲线的正太分布情况的,取值是在0~1区间,数值越大,就可以说样本分的过开,可能样本不是很好(或者模型不好)。当然,KS只是代表模型的分隔能力,并不代表正确。

(来自网络图片)

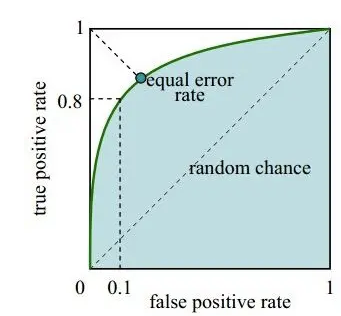

那么,AUC是什么呢?其实也是跟ks差不多的一个分值器,用以区分好坏样本,是ROC曲线的概率区域。AUC值越大,证明该算法在正负样本内有更好的分类。

(来自网络图片)

好了,这个其实不懂也没关系,作为风控产品,模型还是交给专业的人士去做吧~

那么言归正传,风控产品需要懂什么呢?首先,我们要明白这个风控是给什么公司做的,传统的金融机构比如银行、证券公司我就不说了,因为他们的风控早些年还是通过评分卡进行打分,并且都是通过专业的风控、信审人员去线下核对的,此外再加上央行报告,所以逾期率比较低。这里介绍的风控主要是针对大数据风控的。

大数据风控(主要针对金融行业,如果是其他行业的我以后会说),顾名思义得有大数据,很多公司没有咋办?当然是采购,市面上很多数据公司,数据公司的选择自己评估吧。我只是大概说下一般需要什么类型的数据:

身份认证类(比如三要素、四要素等)

反欺诈类(如运营商信息等)

名单核验类(黑白灰名单、司法等)

第三方评分类(可有可无,主要针对自己模型没有建立的)

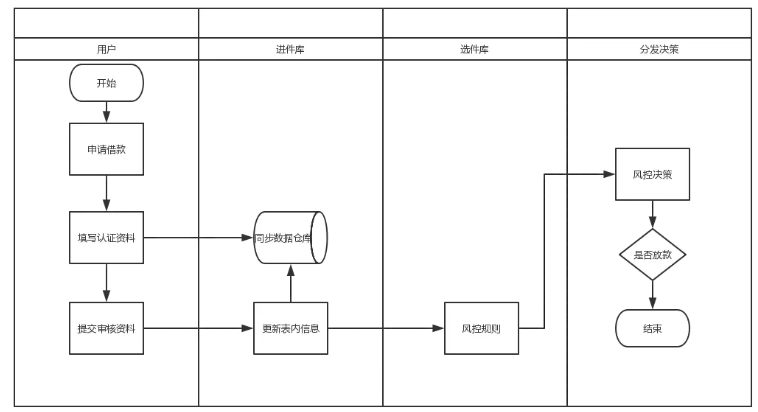

基本用户进件后风控流程如下所示:

当然根据公司场景还会增加,反欺诈除了运营商的数据类型以外,其实更多的是通过手机设备指纹收集的用户的一些操作行为数据,进行反欺诈规则的设置分析。

这又不得不说到风控的本质了,风控的本质其实就是区分用户是好人还是坏人、是人还是机器人。在风控策略设置上只要紧扣这2点就行。

那么针对一个系统,整体流程是怎么样的呢?如下图所示(只是个大概)

主要风控,是一个选件的过程,通过内置一些风控规则和数据支持,通过计算机更好的区分这个用户是否是好人、是否是人,是否能还款、有没有还款能力这几件事,来帮助金融类公司进行更好的借贷、分期等消费分期行为。

具体的风控策略设置、风控系统搭建会在以后介绍,本期内容就到此为止,如有问题欢迎指正。