本文来自微信公众号 “营销数字化转型”,作者:金融业老兵,纷传经授权发布。

在金融科技的冲击下,尤其是近年来移动支付、互联网理财及消费金融的跨越式发展,银行普遍与用户的连接趋于寡淡,越来越不了解用户,逐渐远离他们的真实需求。

仅有少数银行迈出了变革的步伐。它们在线下进行网点更新换代,打造智能网点,在线上则推出APP、微信银行、直销银行等互联网产品。

尤其是以微众银行和网商银行为代表的互联网银行,在改善银行服务的用户体验方面作出了许多努力,并取得了一定成效。

尽管如此,用户体验,依然是困扰当前银行业的一大痛点。

“用户体验”这一概念的官方定义是:用户在使用产品过程中建立起来的一种纯主观感受。

用大白话来说,好的用户体验就是让用户用的舒心、顺手。

用户体验存在于产品的全流程,用户在使用产品的过程中,所有的产品与用户的交互点都与用户体验有关。

既然是纯主观的感受,那么用户体验就不只是功能、界面、视觉上的满足,而是用户在情感、喜好、认知、成就等更为抽象的满足。

数字化的技术让我们进一步去了解和分析用户,从而达到较高的客户满意度,从而提高用户的黏性和转化。

用户体验是指“用户与银行和品牌之间的所有互动,不仅仅是指某个时点的互动,而是指作为该银行用户的整个周期的互动”。

因此,用户体验涵盖所有渠道和互动方式、产品和服务、信息和内容。

每家银行都有了自己的网站、App、小程序,可以说金融业是被迫进入了全渠道的时代。

但这种以产品和渠道为中心的银行观存在根本的问题,这些全渠道的数字产品已经从根本上改变了银行与客户接触的方式,并且对整体的客户体验产生了深远的影响。

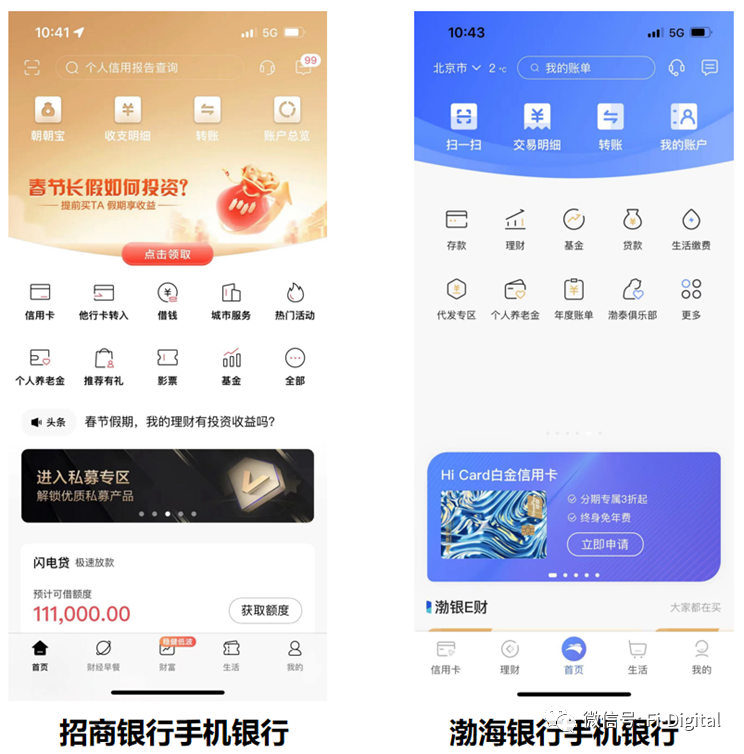

比如,举个栗子,招商银行的手机银行和渤海银行的手机银行那个体验会更好,你会选择那个银行,对于使用过2家银行产品的用户的话,答案是显而易见的。

数字化时代的银行服务是基于全渠道的,不在于局限了家门口的银行网点了,所有银行98%以上的服务都可以通过移动互联网来提供,也就是围绕着手机银行来提供产品和服务。

还有一点就是绝大部分银行产品都是雷同的,并没有太多差异化和竞争力。

那么用户如何去选择那家银行呢,无外呼就是品牌+用户体验,所以说什么数字化时代的用户体验如此重要呢。

现在的用户都被互联网平台宠坏了,一言不合或者产品的一个体验让用户不爽,用户就用脚投票,彻底把银行抛弃了。

未来银行和现在的互联网平台是一样的,倒不至于胜者全拿,但是用户、资源、利润肯定被这些有实力的大行、数字化程度高、用户体验好的抢全走了。

剩下些小部分并不优势的客群留着中小银行,这些银行日子肯定会越来越不好过。

01

提升银行APP用户体验应关注哪些维度?

银行APP归属于工具类应用,其使用时长和社交类APP完全无法相提并论。

因此,银行APP需要在界面设计上需要突出日常应用,方便易懂,提高用户使用时的功能性和便捷性。

银行APP对于挖掘用户需求和需求的取舍,有着其特殊性和复杂性。

首先,银行本身有足够的、相对稳定的用户基础。

其次,用户对于产品实际利益的需求,远高于用户体验。银行的产品是存贷款、理财服务等,而APP并不是银行的产品,而是银行的一种服务方式,是银行多种渠道中的一个。

在实际工作中,用户也许对高收益、流动性强的理财产品更有关注,若仅以APP视觉感受来提升用户体验,很有可能会本末倒置。

最后,相较于一般互联网产品,银行APP的产品更加重视风险防控。

一旦出现安全问题,会导致用户对资产和交易过程的安全缺乏信任感,这对银行形象是致命伤。

因此,银行APP的设计首先要考虑技术的安全性,对界面设计进行多维度、多细节的系统切入,关注操作、性能的极致体验,有助于提升用户体验,留住大量用户。

对于银行APP来说,创新是一个循序渐进反复迭代的过程,要根据用户对产品反馈的具体情况做出相应的调整和修改,不断地进行产品升级,快速、持续地改进产品的用户体验。

用户使用银行产品和服务从线下渠道向线上转移,手机银行迅速成为银行金融服务的全新渠道后。

用户需求变化快、用户调研门槛高、用户体验追踪难、用户忠诚度低等问题长期困扰银行。

(1)反馈及时性:主要表现在打开APP太慢、页面响应速度慢」和不能及时收到反馈信息。

(2)操作便捷性:主要表现在重复填写、不能智能带出信息和下拉菜单过多。

(3)界面友好度:主要表现在有些看上去相同或者相似的图标,却是不同的内容和有些字和图片的显示比较影响正常阅读等。

用户体验是银行胜出的关键,是竞争力的根本体现,也是银行在数字化转型中必不可少的一环。

02

提升用户体验要差异化分层

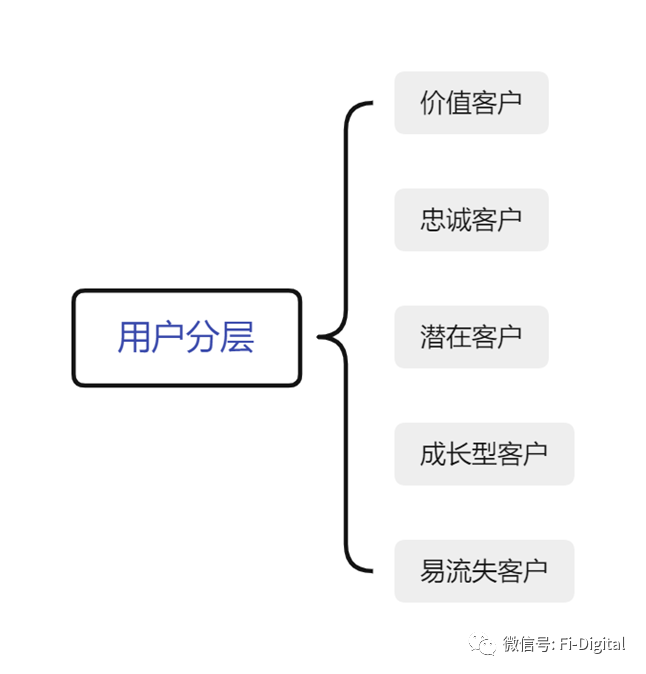

如果想让客户的满意度越来越高,银行针对不同的客户提供个性化的产品和服务,为了满足这些多样化的差异化需求,就需要对客户群体按照不同的标准进行客户细分。

商业银行有大量的存量客户,包括存款客户、贷款客户、信用卡客户和理财客户等,需要银行对存量客户分类分层来管理,作好存量客户的营销和运营,挖掘存量客户的价值。

从客户价值来看,不同的客户为银行提供的价值是不同的,银行需要知道的客户的价值、重要性和其它细分,对不同层次的客户提供差异化的服务,才能提供用户体验。

传统银行的网点服务资源有限,客户数量众多,所以倾向于服务高净的客户,导致超过80%的长尾客户无法获得银行的有效服务。

传统网点只有能力做好核心客户的开发和服务。数字化转型过程中的长尾理论需要商业银行同时专注于中小客户,通过扩大基数来提高利润,进而实现规模效益。

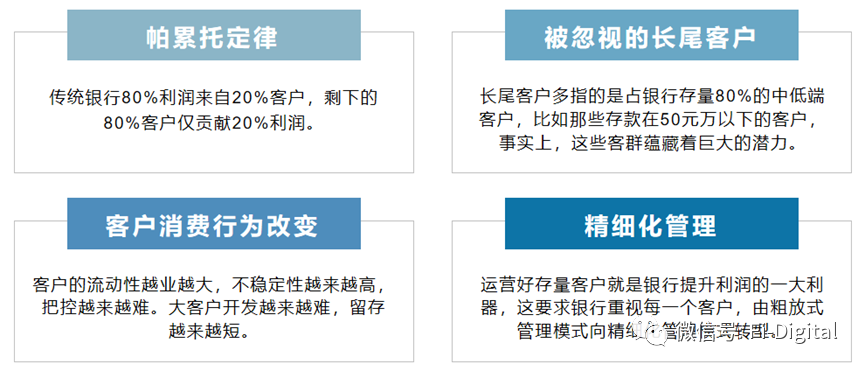

二八定律又称“帕累托定律”,一般来说银行80%利润来自20%客户,剩下的80%客户仅贡献20%利润。

传统银行网点的主要服务对象是核心客户,网点的资源都倾斜给核心客户提供差异化的产品和优质的服务,做好核心客户的维护和开发,就能为银行带来重要的利润贡献。

移动互联网时间,客户的消费行为发生了变化,客户的流动性越大,不稳定性越来越高,把控越来越难,大客户的开发周期变得越来越长,但留存时间越来越短。

而事实上,体量巨大的长尾客户蕴藏着巨大的潜力。

数字化转型过程中的长尾理论需要商业银行同时专注于中小客户,通过扩大基数来提高利润,进而实现规模效益。

在获取新客户已经遇到一定瓶颈的情况下,运营好存量客户就是银行提升利润的一大利器,这要求银行重视每一个客户,由粗放式管理模式向精细化管理模式转型。

对于长尾客户,需要改变业务模式,创新产品,提高客户粘性。

03

城商行零售客户客群划分案例

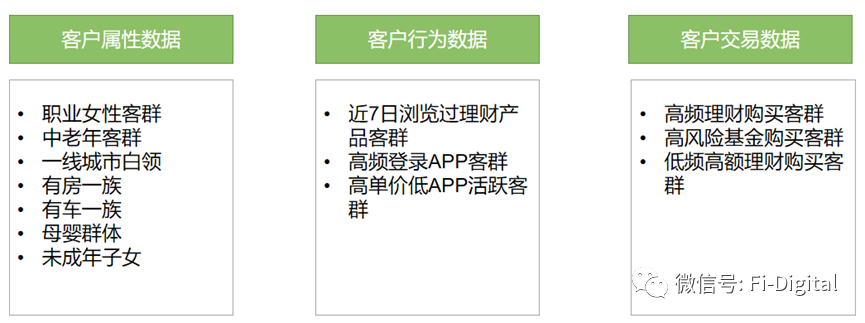

根据用户不同的属性进行分层划分:

1、客户属性数据,例如性别、年龄、地域、职业、收入、经济条件等等。

2、客户行为数据,如客户在线上线下所产生的一些行为,比如浏览、点击、购买、分享、访问、到访等等这些相关的行为。

3、客户交易数据,例如交易的次数、交易的金额、交易的品类。

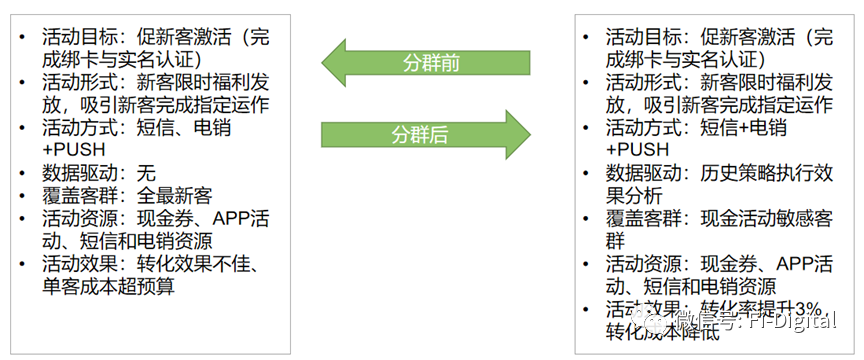

银行新客激活转化活动前后的效果对比。可见在同样的活动资源和渠道下,通过数据分析找出现金活动敏感客群后,转化率能够提升3%,转化成本也降低了 。

数字化时代,所有银行必须正视的现实是,银行的零售业务迫切需要改革创新,快速提高用户体验,以应对金融科技的冲击。

毕竟,用户变了,银行不改变,将很难再赢得用户的芳心。

银行在用户体验领域缺乏资源和人才,组织架构上缺少倾斜,应扬长避短。在银行互联网产品用户体验的提升上,紧跟互联网头部平台如BATJ等行业步伐。

同时,应从服务体验设计上统筹,立足服务全流程本身,将互联网产品、线下服务等纳入整体设计。

银行需要建设用户体验专业团队,体验团队需要负责建立全行的客户旅程体验全景地图,完成全行的用户体验职能完善和工作边界设计。

围绕如何在现有的业务服务流程、渠道建设、产品功能建设和优化工作中,建立和完善与全行各个业务条线、渠道部门和科技部门的协调推动机制,建立协同工作流。

用户体验体系的制定需要从用户体验视角出发结合业务目标,建立完善的数据基础建设和落地产品、业务流优化迭代建设机制。

从而实现数据驱动用户体验提升,为业务发展提供重要的支撑作用。