本文来自微信公众号 ”睿哥的世界“,作者:睿哥的世界,纷传经授权发布。

笔者曾经在国内TOP的SaaS独角兽企业做过产品负责人,会写一系列关于SaaS产品的文章,以笔者的经历讲述SaaS产品的一些经验。

今天先讲下SaaS公司看重的3大财务指标。一家SaaS企业做的好还是不好?可以从以下3个指标来衡量。

01

营业收入

营收越多,代表客户数量越多,或者单个客户付费多。

我们从另外一个角度(单员工收入)来看下。

下表列举了美国和中国一些著名上市SaaS公司年营收和员工数量。

可以从表中看出, 美国知名SaaS单员工营收在50万美元,国内在50万人民币,差了个汇率。即使计算入人员工资、购买力平价等因素,美国SaaS公司单员工的营收还是更高,利润空间更大。

02

NDR(Net Dollar Retention)

一个SaaS公司是收入越高越好吗?不一定。

SaaS公司要做到PMF(Product Market Fit) ,才可以大规模建立销售体系和渠道体系。不然即使招聘了大量的销售,在短期内签入了大量的客户,也会导致功能问题满足不了客户需求,造成投诉,以至于断约。

SaaS公司和传统软件公司的关键区别在于:传统软件公司是一次性把软件卖出,后面的每年收维保费用或者升级费用。而SaaS公司是按年收取订阅费用,每年都要续费。

这给SaaS公司带来两个优势

1. 获客成本降低。因为客户第一年付给SaaS 软件公司的钱比买断传统软件要低很多,获客成本和周期都大大降低。

2. 持续性收入。SaaS公司需要靠续费带来持续的收入,因此在一开始就要"逼迫" 自己服务好客户,让客户用起来(传统软件公司很多收完钱就不管客户用的好坏)。客户用的越好,续约的概率越大,就会给公司带来持续的收入。

因此衡量SaaS公司业务健康度另外一个重要财务指标是NDR。

计算公式: NDR=同一客群当期ARR(MRR) / 期初ARR(MRR)

(注意客群需要是同一批客群。ARR: Annual Recurring Revue, MRR: Monthly Recurring Revue)

如上表,公司在2020年有4个客户(A,B,C,D),2021年(客户D断约,客户E新签)。那么在计算ARR时,只能计算A,B,C,D客户,客户E不能算。

A,B,C,D四个客户2020年财务收入为90万(20年ARR),21年财务收入80万(21年),NDR=80万/90万=88.9%。

健康的SaaS公司每年存量客户的续约+增购金额能够保持稳定增长,意味着存量客户带来的续费就能让收入增长,而不需要以堆销售的方式来获得销售的增长。因此NDR是投资人看中的一个关键指标。美国著名一些SaaS公司的NDR,Zoom: 140%, Slack: 136%, ServiceNow 98%(2020年数据)

这个指标阐述了一个事情:SaaS的本质是续费。

03

LTV/CAC

LTV=Lifetime Value, CAC=Customer Acquision Cost。一般LTV/CAC >3 才是良性的获客,不然销售成本就过大,导致毛利率低

当然还有其他的关键指标,比如毛利率,净利率,Churn Rate(客户流失率),续约个数率也都需要关注。这些指标和上面的3个核心指标互相影响,都是衡量业务健康的风向标。

附:财务收入计算

细心的读者会发现在上表中,客户D 21年已经断约了,为什么还能有收入?

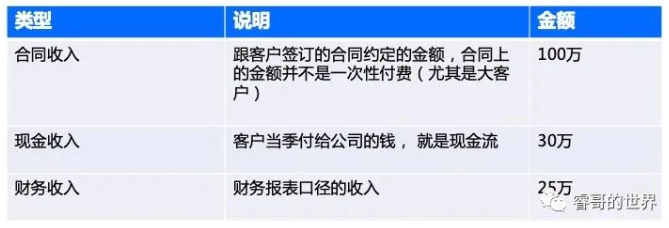

这里要提到SaaS公司经常说的3个收入,现金收入,合同收入,财务收入。

比如客户2022年10月1日买了100万的解决方案,首付款30万,那么在Q4财报的收入分别是

财务收入大体分为按时长确认收入和按消耗确认收入。

按时长确认收入:比如解决方案、账号等按时长收费的功能,举个例子,解决方案1年定价是10万元,那么每过1天可以确认 1/365*10万=273.97元的收入。

按消耗确认收入:比如API按调用次数收费等产品。举个例子,API定价10万元,可以调用100万次,1年有效期。客户在1月1日购买,每个季度消耗10万次,最后有60万次因为到期没有消耗。那么财务收入如下